Современное состояние рыночной экономики определяет условия для успешной деятельности предприятий различной сферы деятельности. Уже не является достаточным наличие качественной продукции, широкого спектра качественных услуг. Стабильность в доходах предприятия, в том числе и банковской сферы, стала определяться лояльностью клиентской аудитории, которая выступает влиятельным фактором при определении объема продаж, широты услуг и уровня прибыли. Поэтому большую важность получает уровень знаниях предприятием своей клиентской базы, охват выстраиваемых отношений, качественный учет потребностей, приносимой выгоды и расстановки в их приоритетах. Согласно актуальным экономическим исследованиям [1], низкий уровень лояльности клиента может влиять на снижение прибыли предприятия, даже на 25 и более процентов. Поэтому прибыльность компании во многом определяется выбранной маркетинговой стратегией.

Маркетинговая концепция построения и управления взаимоотношениями с клиентом отражена в трудах российских и зарубежных специалистов, таких как Васин Ю.В., Кущ С.П., Лаврентьев Л.Г., Лопатинская И.В., Самолюбова А.Б., Самсонов А.В., Берри Л., Соловьев Б.А., Черкашин П.А., Битнер М.Дж., Бребах Г., Вархавтиж В., Вебстер Ф., Винд Й., Вундерман Л., Годин С., Гордон Я., Дэвис Ф.В., Гренроос Ч., Забин Д., Котлер Ф., Ламбен Ж.-Ж., Лаутерборн Р.Ф., МакКенна Р., Манродт К.Б., Маршак Р.Т., Ньюэлл Ф., Пепперс Д., Раихельд Ф.Ф., Рассел Дж., Роджерс М., Сейболд П., Танненбаум С.И., Тил Т., Хаммер М., Цайтамл В.А., Шульц Д.Е., Эбратт Р. и другие.

Мониторинг клиентов становится важной составляющей банковской экосистемы. Поэтому появляется необходимость в разработке информационной системы, которая возьмет на себя целиком или частично деятельность по оценке клиента.

Цель исследования заключается в проектировании и разработке информационной системы мониторинга клиентов банка на основе RFM-анализа.

Постановка проблемы

Роль мониторинга в последние годы значительно возрастает, что объясняется увеличением темпов экономического развития, трансформацией экономической системы, активным ростом рынков. В банковской сфере происходит постоянный мониторинг клиентов, направленный в основном на две цели: мониторинг на стадии отбора заемщиков и мониторинг использования кредита заемщиком [2; 3]. Причем объектами мониторинга выступают не только предприятия, но и частные лица. Далее опишем виды мониторингов более подробно.

Под первым видом мониторинга предполагается понимать принятие банком так называемых издержек проверки, то есть издержек, связанных с затратами на проверку информации о заемщике.

Второй вид мониторинга осуществляется уже после заключения кредитного договора. В результате проведения такого вида мониторинга предполагается банком выполнить проверку целевого использования кредита, его эффективности для банка и самого заемщика, также выполнение условий кредитного договора. В качестве активных действий можно предположить отказ от дальнейшего кредитования или полного обслуживания. Еще один вид мониторинга связан с проверкой безопасности.

Различные виды мониторинга имеют различные алгоритмы выполнения. Имеет место и совмещение различных видов мониторинга.

Обеспечение прибыли организации является одним из критериев ее эффективного управления, полноценного стратегического планирования. Для обеспечения данной цели важным аспектом выступает привлечение клиентов, а также дальнейшее превращение его из вновь полученного в постоянного. Такой процесс носит название «жизненный цикл клиента» (англ. Customer life cycle, CLF).

В экономической литературе можно встретить следующее определение: «Жизненный цикл клиента – это процесс, в рамках которого потребитель становится постоянным клиентом компании. В нем можно выделить пять этапов: привлечение, интерес, оценка, покупка, лояльность» [4]. Схематически CLF представлен на рисунке 1.

Важной составляющей деятельности маркетинговой службы банка является индивидуализация взаимодействия с клиентами, одной из составляющих выступает получение и анализ обратной связи от клиента. Для решения данной задачи необходимо четко организовать получение и анализ индивидуальных обращений клиента, а также маркетинговый анализ получаемой о клиенте информации.

Предполагается реализовывать оценку ценности клиента предприятия на весь прогнозируемый период сотрудничества для реализации максимально эффективного целевого взаимодействия. Результатом будет построение сегментационной модели, которая будет базироваться на предложенных факторах поведенческой лояльности. Основой будет выступать RFM-анализ как метод сегментации потребителей: давность (Recency), частота (Frequency) и сумма (Monetary) [5; 6].

Каждый показатель предлагается оценивать по трехбалльной системе. В исследовании «Маркетинговая стратегия целевого взаимодействия с клиентами» К.А. Балашова предлагается при учете ограничений осуществлять сегментацию всех пользователей кредитных карт [7] банка со стажем обслуживания более 180 дней.

Рис. 1. Схематическое изображение жизненного цикла клиента

Рис. 2. Матрица разделения клиентов в зависимости от их ценности для банка

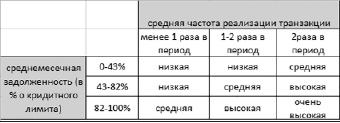

Рис. 3. Матрица разделения клиентов по частоте транзакций

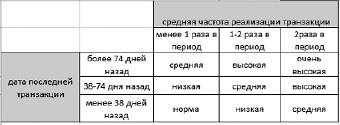

Рис. 4. Итоговая маркетинговая сегментационная модель

Далее на основе предложенной технологии исследователями в области маркетинга предлагается построить маркетинговую сегментационную модель, которая будет выполнять разделение клиентов в зависимости от следующих параметров: ценность для банка и склонность к оттоку. В свою очередь параметр ценности клиента определяется через сопоставление анализа показателей, который отражает среднюю частоту осуществления транзакций в прошлом (Frequency) и среднемесячную задолженность клиента (Monetary Value). Ниже на рисунках 2 и 3 представлена матрица такого разделения клиентов в зависимости от их ценности для банка.

В дальнейших исследованиях, с опорой на выводы, сделанные в исследовании К.А. Балашова, предлагается не использовать работу с показателем «Потенциальная ценность клиента». Это объясняется сложностью определения данного параметра. В исследовании О.А. Третьяк указывается на существование нескольких подходов к идее ценности (стоимости) клиента в течение его жизненного цикла [5]. Существует более 10 альтернативных способов оценки клиента, таких как ABC-анализ, основанный на определении доли выручки или прибыли, которую приносит клиент, LTV-анализ, основывающийся на прогнозной сумме доходов от клиента за весь его жизненный цикл, потенциал вариативности, основанный на степени новых покупателей, которых может привлечь клиент, и т.д.

Таким образом, предлагается провести перекрёстный анализ на основе выполнения формализации указанных маркетинговых характеристик клиентов банка. В результате каждому технологическому сегменту будут присвоены определенные маркетинговые характеристики. Далее на рис. 4 представлена итоговая сегментационная модель.

Как видно из рисунка 4, результатом является выделение пяти уникальных маркетинговых сегментов, в отношении которых сотрудник банка должен придерживаться определенных рекомендаций.

Предлагаемые решения

Для решение обозначенной проблемы предлагается разработка информационной системы мониторинга клиентов банка на основе RFM-анализа. Данная информационная система будет реализована в виде веб-приложения [8; 9].

Для данной разработки предлагается выбрать микросервисную архитектуру.

Архитектура микросервисов является основополагающим стилем для распределенных систем. Это метод построения приложений, который отделяет компоненты приложения и позволяет им самостоятельно настраиваться, самовосстанавливаться и масштабироваться независимо по мере масштабирования системы.

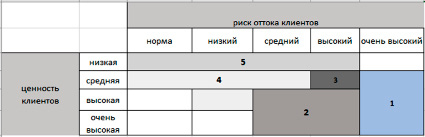

Рис. 5. ER-модель

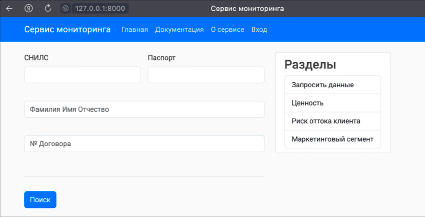

Рис. 6. Вид системы. Окно «Запросить данные по клиенту»

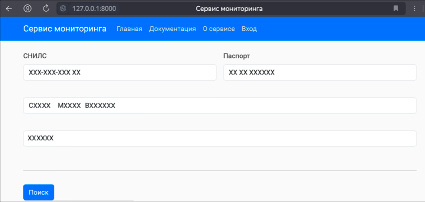

Рис. 7. Окно «Запросить данные по клиенту». Ввод данных

При разработке веб-сервиса на языке программирования Python возникает потребность использования фреймворка. При выборе фреймворка желательно оценить размер и сложность своего проекта. Если разработка представляет собой большую систему с изрядным количеством функций, то нужно выбрать фреймворк full-stack. Если же проект относительно небольшое приложение или сервис, тогда стоит обратить внимание на микрофреймворки.

Таким образом, информационная система сервиса мониторинга активности клиентов банка написана с использованием языка программирования Python 3.11 и фреймворка Django 4.2. В разработке веб-приложения используется технология, построенная на модели «клиент – сервер».

При разработке системы было выполнено построение ER-модели. Для заданной предметной области можно выделить наличие пяти основных сущностей в схеме базы данных. В информационной системе описана функция для определения клиентов в зависимости от ценности для банка, на основе описанной ранее технологии сегментации.

Вид разработанного приложения приведен ниже (рис. 6).

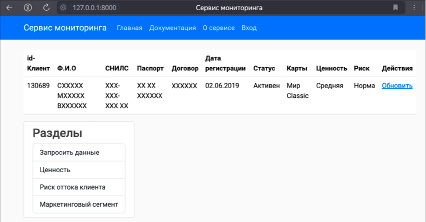

Рис. 8. Вывод информации по клиенту

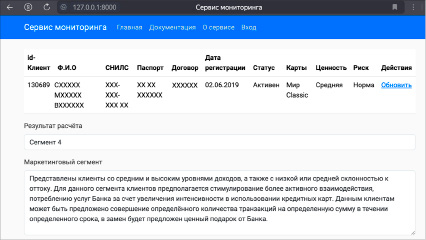

Рис. 9. Вывод сегмента клиента

Для расчёта показателей «Ценность» и «Риск оттока» организованы специальные пункты меню (рис. 7). Вычисления осуществляются с помощью специальных функций, которые классифицируют клиента банка.

После подсчёта всех данных происходит подсчёт сегмента с рекомендациями по клиенту (рис. 9). Упрощенный вид функции для определения вида клиента представлен далее.

Листинг программы

if value==’низкая’ and risk_ot ==‘норма’:

segment=5

if value==’низкая’ and risk_ot ==‘низкий’:

segment=5

if value==’низкая’ and risk_ot ==‘высокий’:

segment=5

Заключение

В ходе проведенного исследования была рассмотрена сущность понятия «мониторинг клиента банка» с точки зрения RFM-анализа. Был проведен перекрёстный анализ на основе формализации основополагающих маркетинговых характеристик клиентов банка. В результате каждому полученному сегменту присвоены определенные маркетинговые характеристики.

Далее была спроектирована и разработана информационная система мониторинга активности клиентов на основе использования языка Python и фреймворка Django. За основу разработки с технических позиций была выбрана именно технология использования фреймворков, описаны их основные преимущества: простота диагностики и отладки, повышенная эффективность кода, ускоренная разработка и возможность тестирования.

Разработанное веб-приложение позволяет анализировать активность клиента банка на основании RFM-анализа, определять принадлежность клиента к одному из пяти сегментов и предлагать сотруднику банка типовые рекомендации для клиента данного сегмента. Аналога подобным информационным системам в данный момент на рынке программного обеспечения не представлено.

Данные, полученные в результате исследования, могут быть использованы при совершенствовании информационных систем, которые участвуют в экосистеме как банка, так и другого крупного экономического предприятия.