На современном этапе эволюции от индустриальной к информационной экономическая мысль должна сформировать принципиально новый финансовый подход к инновациям, более сложный и комплексный, предусматривающий анализ определённого набора параметров, включая риски [1]. Согласно К.В. Балдину, анализ рисков представляет собой некий комплекс процедур определения риск-факторов и достаточно корректной оценки их долевой значимости. Также он предусматривает анализ вероятности реализации набора негативных последствий, способных отрицательно влиять на реализацию главной цели проекта [2]. Кроме этого, данный анализ включает в себя использование методологии редуцирования связанных с ним неблагоприятных последствий.

В оценке рисков участвуют количественные или качественные параметры величины. На современном этапе динамики развития экономических процессов, а также мультивекторности инвестирования и трансформации законодательной базы, комплексная оценка рисков становится особенно актуальной как для среднесрочных и долгосрочных, так краткосрочных и локальных проектов внутри предприятия, ориентируемых на оптимизацию производственных сил, повышение эффективности производственных и управленческих решений, а также экономической составляющей [3].

Рассматривая вероятность генерации события, необходимо отметить, что она определяется на основе большого количества данных статистики подобных проектов, получивших пределы искомой области рисков и коэффициента их соотношения [4].

Так как финансовая устойчивость предприятия считается одним из важнейших показателей экономической стабильности, то процесс её определения становится для предприятия своеобразным цикличным проектом локального характера. Финансовой устойчивостью является такое состояние экономики предприятия, в котором уровень её доходов превышает уровень расходов. В случае свободного приобретения и эффективного использования финансов предприятие может считаться финансово устойчивым. Анализ финансовой устойчивости в абсолютных и относительных показателях как внутрипроизводственный проект проводится и для краткосрочной, и для долгосрочной перспективы.

Под финансовой устойчивостью (ФУ) в основном понимают образность множества точек, ближняя из которых к точке безубыточности и заявляется как минимальный показатель ФУ [5]. Однако данный термин должен пониматься более качественно и предусматривать расчёт множества показателей ФУ как области данных показателей. Данный взгляд на расчётные экономические параметры является инновационным для производственной экономики предприятия, т.е. переходит в категорию инновационных внутренних производственно-экономических проектов. При этом вариативность параметров, применяемых в ходе определения ФУ, возрастает экспоненциально, что, в свою очередь, увеличивает вариативность конечных показателей [6].

Таким образом, проявляется особенность применения математических методов анализа рисков моделирования инновационных производственно-экономических проектов на примере расчёта области финансовой устойчивости предприятия (ОФУ), так как производится расчёт не определяемой точки ФУ, а целой её области, т.е. множества точек ОФУ [7].

Целью данного исследования являлось обоснование особенности результатов применения математических методов анализа рисков моделирования инновационных производственно-экономических проектов на примере расчёта области финансовой устойчивости предприятия.

Исходя из цели исследования, были сформированы следующие задачи:

– провести обзор основных математических методов и моделей определения вероятности последствий;

– обосновать актуальность применения модели принятия решения в условиях неопределённости;

– провести анализ ключевых экономических показателей определения финансовой устойчивости предприятия;

– провести анализ включения расчётов множества ключевых показателей определения финансовой устойчивости предприятия во множество критериев выбора альтернативы;

– количественно обосновать особенность применения математических методов анализа рисков моделирования расчёта области финансовой устойчивости предприятия.

Для достижения поставленной цели и решения сформулированных на её основании задач использовались эмпирический, аналитический и сравнительный методы анализа данных, которые способствовали получению искомых результатов, представленных в данной статье.

В ходе исследования были использованы материалы трудов таких отечественных исследователей, как К.В. Балдин, В.В. Баклушинский, Е.Г. Князева, Л.И. Юзвович, Р.Ю. Луговцов, В.В. Фоменко, Е.В. Кулешова, О.И. Судоплатова, А.А. Тавадян, а также известных зарубежных специалистов П. Бернстайна, Ф.Х. Найта и К. Шеннона.

Материалы и методы исследования

Анализ методов и моделей определения вероятности последствий

Американский математик К. Шеннон в ходе исследований официально признал неопределённость одним из главных недостатков получения сведений о событиях ожидаемого будущего. Учёный разработал расчёт количественной оценки неопределённости. Он смог представить её в виде единиц информации. Данные параметры могут актуализировать комплексное познание пути развития дальнейших событий. К. Шеннон взял за основу условие, что перед возникновением оцениваемого события высок порог понимания вероятности исходов. В ином случае сгенерирован некий набор суждения о возможности данного исхода. В результате формируется базис, способствующий началу расчётов. Для оценки было введено определение «энтропии информации», иными словами, количественной меры неопределённости [8; 9].

Чтобы оценить и в последующем проанализировать различные риски, вероятность возникновения которых достаточно велика, Е.Г. Князева, Л.И. Юзвович, Р.Ю. Луговцов и В.В. Фоменко [10] разработали комплексную классификацию, в которой объединили многочисленные методы в две группы. В группу формализированных методов они включили методы аналогии и экстраполяции, статистический анализ и стресс-тестирование, к которому, в свою очередь, относятся два вида анализа – чувствительности и сценарный. К группе интуитивных методов были отнесены методы индивидуальных экспертных оценок, в разряд которых относятся, например, SWOT-анализ, опрос, интервью, роза рисков, дерево событий и другие [11], а также методы так называемых коллективных экспертных оценок, к которым причисляются методы Дельфи, экспертных оценок и мозговой штурм [8; 10].

Однако если рассматривать опытную экономическую практику анализа рисков в рамках проектов, то необходимо отметить три фактора, определённых Ф.Х. Найтом:

1) определение связанного с риском события;

2) оценка вероятности исследуемых рисков;

3) управление убытком или выгодой, которые предусматриваются в рамках воздействия риска [12].

Чтобы получить эмпирическую оценку рисков, необходимо произвести оценку вероятностных сценариев выбранного решения, а также рассчитать показатель теоретической вероятности последствий выбранного решения. Для реализации расчёта оценки и показателя обычно используются объективный и субъективный методы [4].

Объективный метод предназначен для расчёта частоты оценки мероприятия, в том числе периодичности возникновения предполагаемого объёма потерь в рамках реализуемого инновационного проекта. В случае расчёта предприятием функции убыточности как точки, периодичность генерации значимых потерь будет значительно меньше по сравнению с её расчётом как области множества точек [7]. Следовательно, с одной стороны, применение математических методов анализа рисков моделирования такого внутрипроизводственного инновационного проекта должно способствовать повышению эффективности определения области, её границ, что предполагает более точное диапазонирование пределов. С другой стороны, в ходе анализа определяется настолько большая вариативность, что требуется увеличение частоты оценки события кратно [13].

Если в рамках исследуемого проекта отсутствует необходимый объём статистической информации, которая используется для вычисления частотности риска, то обычно используются модели субъективной вероятности, предназначенные для расчёта экспертные оценки. Следовательно, названный выше метод имеет высокую вероятность использования в качестве модели, создающей вероятность реализации события, базируясь на некоем экспертном мнении и присвоении балла шкалы, разработанной для данного проекта. В этом случае не используется понятие статистической частоты. При нулевой вероятности, естественно, отсутствует и вероятность реализации исследуемого события. Если вероятность равна единице, реализация события будет неминуемой. Однако данный метод слишком условный для анализа определения вариативов множества показателей, т.е. области.

Важными компонентами реализации вероятностного анализа риска являются понятия альтернативы, состояния среды, исхода [14]. В данном случае под альтернативностью понимается множество различных действий, равнонаправленных на решение исследуемой задачи. Для определения методов анализа рисков моделирования расчёта ОФУ альтернативами могут быть сами типы методов, например объективных и субъективных, в сравнении которых альтернатива применения объективных методов, в частности математических методов, является наиболее предпочтительной [15].

Под состоянием среды понимается ситуация, на которую непосредственно влияют внутренние и внешние факторы. При этом решение напрямую зависит от значимости каждого фактора. В случае с применением математических методов анализа рисков моделирования расчёта ОФУ на среду основное влияние оказывает наличие большого количества параметров, включаемых в систему расчётов [16].

Исходы, или результаты, равно как и события, возникают по мере реализации создаваемой альтернативы в проектном состоянии среды. Иначе говоря, это оценочное определение последствий выбранной альтернативы в данной среде. Касательно применения математических методов анализа рисков моделирования расчёта ОФУ предприятия, исходы представляют собой множества событий (показателей) при каждой альтернативе (совокупности параметров), которая характеризует моделируемое состояние среды [14].

Анализ вариатива результатов моделирования инновационного проекта различного уровня производится в рамках теории принятия решений. Суть данной теории заключается в том, что понятия неопределённости и риска принципиально дифференцируются друг от друга. В теории можно выделить три базовых типа моделей. Модель принятия решений в условиях определённости, которая реализуется при условии, если генератор решения идентифицировал множество исходов, т.е. альтернатив. На практике данная модель считается нереализуемой, если существует исключительное множество вероятностей принятия решения по определению последствия каждой альтернативы моделирования расчёта области финансовой устойчивости. Модель принятия решений в условиях риска, которая реализуется, если генератор решения смог определить степень вероятности реализации исходов для каждого конкретного варианта решений. Данная модель абсолютно нереалистична по причине того, что математические методы рассматриваемого анализа рисков моделирования расчёта области финансовой устойчивости базируются на наличии расчёта процентной доли риска достаточно большого вариатива, иначе говоря, множества вариантов альтернатив расчёта искомой области. Модель принятия решения в условиях неопределённости, которая реализуется при условии, если генератор решения не в состоянии идентифицировать множество вероятностей наступления результатов для каждого из них. Именно эта модель максимально подходит для исследования и анализа свойств применения математических методов моделирования расчётов области финансовой устойчивости [8; 17].

Таким образом, наблюдается вероятность отклонения будущего исхода от его ожидаемого параметра. Также прослеживается тенденция реализации вероятности, что возможный исход не реализуется. Для анализа выбора альтернативы подбирается один из критериев, описанных ниже.

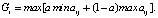

Критерий оптимизма MAXIMAX осуществляет расчёт альтернативы абсолютного максимума для каждой альтернативы. Критерий базируется на оптимистическом принципе Л. Гурвица. Он гласит, что выбирается такой вариант, который может обеспечить наибольший эффект в наиболее благоприятной ситуации:

где a – коэффициент степени оптимизма (0 ≤ a ≤ 1),

аij – выигрыш при i-м решении при j-м варианте обстановки [18].

Данный критерий применяем только при условии наличия возможности влияния с целью улучшения неконтролируемой внешней среды, а также реализации оптимального использования факторов внутренней среду.

Критерий пессимизма MAXIMIN осуществляет расчёт альтернативы максимизации минимального результата для альтернатив. Критерий базируется на вальдовском пессимистическом принципе. Он гласит, что выбирается такой вариант, который оказывается наиболее благоприятным среди наименее благоприятных исходов. В случае если ожидаемое событие имеет тенденцию к неблагоприятному исходу (если ai = min aij), то выбирается только то решение, гарантированный результат которого будет наибольшим [19]:

Данный критерий считается консервативным в силу того, что он предусматривает осторожный тип выбора. Исходя из этого, его использование имеет смысл в случае желания исследователя обеспечить положительный результат при любых условиях.

Критерий крайнего пессимизма MINIMIN осуществляет расчёт альтернативы и учёт управляемых факторов при наличии неблагоприятной внешней среды [19]. Данный критерий гласит, что эффективное решение выбирается из вариативов максимума:

На практике наблюдается вариатив, когда существует контроль независимых факторов внешней среды, например фактора времени при достаточно долгосрочном прогнозировании, стратегическом планировании, а также проектировании комплексных объектов [19].

Критерий Гурвица MINIMAX обобщённого максимина осуществляет расчёт альтернативы при помощи стратегии микс. Это подразумевает, что пессимизм и оптимизм относительно риска комбинируются в определённой пропорции. Другими словами, ведётся поиск некоего промежуточного исхода между расчётом на худшее и лучшее [18]. Данный критерий гласит, что выбирается вариант максимального показателя:

Последним критерием из данного комплекса необходимо отметить критерий безразличия, который определяет альтернативу с максимальным средним результатом. Данный критерий обязывает учитывать условие, что присутствует равная вероятность осуществления каждого из возможных состояний среды, в результате чего выбирается лишь максимальная величина математического ожидания [20].

Таким образом, анализ методов и моделей определения вероятности последствий показал, что модель принятия решений в условиях неопределённости максимально соответствует исследованию характеристик применения математических методов анализа моделирования расчёта ОФУ в силу отсутствия в начале исследования предположений характеристик вероятности наступления исходов для каждого решения. Выбор альтернативы из множества вариативов может быть произведён на основе выбора одного из пяти проанализированных выше критериев. Необходимо отметить, что данные критерии множат вариативность, что ещё в большей степени усложняет применение математических методов анализа рисков моделирования расчёта области финансовой устойчивости организации, но позволяет создать определённый статический массив данных для углублённого изучения выбора альтернативного исхода.

Анализ ключевых экономических показателей определения финансовой устойчивости предприятия

С экономической стороны моделирования инновационных производственно-экономических проектов, к которым относится и расчёт ОФУ, важнейшим условием является представление модели, которая может быть определена в ходе соответствующего анализа. Анализ параметров финансовой устойчивости организации в рамках расчёта коэффициентов восьми мультикомпонентных ключевых показателей.

Коэффициенты мультикомпонентных ключевых показателей:

– это степень платёжеспособности;

– это коэффициент автономии;

– это соотношение заёмных средств к собственным;

– это коэффициент обеспеченности хозяйствующего субъекта собственными оборотными средствами;

– это коэффициент финансовой ста- бильности;

– это коэффициент манёвренности собственного капитала;

– это коэффициент краткосрочной за- долженности;

это коэффициент текущей ликвидности;

Ниже представим краткую характеристику каждого из показателей, определяя их количественную составную.

Коэффициент автономии иначе может быть представлен как показатель финансовой независимости, определяет величину собственного капитала и резерв стоимости активов. Этот параметр определяет долевое соотношение роли собственных источников в общем денежном обеспечении коммерческой деятельности предприятия. Он рассчитывается частным собственного капитала (СК) к совокупным активам (СА).

Следовательно, в расчёте данного показателя присутствуют два компонента, заключённых в одном математическом действии, что определяет множество результатов как Ka > 0.

Коэффициент прямого соотношения собственных средств к заёмным оценивает пропорцию присутствия данных средств в общих источниках финансирования по формуле

Следовательно, в расчёте данного показателя также присутствуют два компонента, заключённые в одном математическом действии, что определяет множество результатов как KСИЗ > 0.

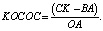

Коэффициент обеспеченности (наличия) собственных оборотных средств (КОСОС) предоставляет исследователю возможность расчёта оценки присутствия у предприятия личных средств, чтобы финансировать текущую коммерческую деятельность. Формула расчёта предусматривает частное разницы собственного капитала (СК) и внеоборотных активов (ВА) к оборотным средствам:

Следовательно, в расчёте данного показателя присутствуют три компонента, заключённые в двух математическом действиях, что определяет множество результатов как 0 > KOCOC > 0.

Коэффициент финансовой устойчивости предоставляет общий анализ источников финансирования активов хозяйствующего субъекта и рассчитывается частным суммы собственных средств (СС) и долгосрочных заёмных средств на валюту операций организации:

Следовательно, в расчёте данного показателя присутствуют также три компонента, заключённые в двух математических действиях, что определяет множество результатов как Kфу > 0.

Коэффициент маневренности собственного капитала определяется при расчётах уровень общей (технической) ликвидности финансовых средств хозяйствующего субъекта и представляет собой частное разницы собственного капитала (СК) и внеоборотных активов (ВА) на тот же собственный капитал:

Следовательно, в расчёте данного показателя присутствуют три компонента, заключённые в двух математическом действиях, что определяет множество результатов как 0 > KмнCK > 0.

Степень платёжеспособности хозяйствующего субъекта выражается показателем коэффициента способности предприятия исполнять свои текущие обязательства. Показатель рассчитывается делением суммы текущих обязательств на среднемесячную выручку:

Следовательно, в расчёте данного показателя присутствуют также три компонента, заключённые в двух математических действиях, что определяет множество результатов как Kст > 0.

Коэффициент краткосрочной задолженности заёмных финансовых средств представляет расчёт показателя доли данных источников, определяемых как потенциальный продуцент риска для финансовой устойчивости хозяйствующего субъекта и представляет собой частное краткосрочных и совокупных заёмных средств:

Следовательно, в расчёте данного показателя присутствуют также три компонента, заключённые в двух математических действиях, что определяет множество результатов как Kкз > 0.

Коэффициент текущей ликвидности представляет собой способность коммерческой организации направить текущие активы на погашение собственных краткосрочных обязательств и представляет собой частное оборотных активов и заёмных средств:

Следовательно, в расчёте данного показателя присутствуют также три компонента, заключённые в двух математических действиях, что определяет множество результатов как Kтл > 0.

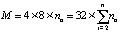

Таким образом, в ходе анализа ключевых показателей определения финансовой устойчивости предприятия было выявлено, что для каждой альтернативы рассчитывается 8 показателей. В зависимости от количества альтернатив сумма показателей будет множиться кратно восьми:

где N – сумма показателей,

ΣK = {Ka, KСИЗ, KOKOC, KФУ, KмнCK, KСТ, KКЗ, KТЛ},

na – количество альтернатив.

Так как при расчёте используется 8 показателей, то формула может быть представлена в оптимальном виде:

N = 8×na.

В ходе исследования был проведён анализ включения расчётов множества ключевых показателей определения финансовой устойчивости предприятия во множество критериев выбора альтернативы. Из критериев был исключён критерий безразличия, так как исследование проводилось с учётом определения множества показателей области финансовой устойчивости, в котором рассчитывается альтернатива с максимальным средним результатом, который по определению включается в ОФУ.

Остальные четыре критерия использовались для построения расчёта множества альтернатив:

M = 4N,

где M – множество альтернатив,

N – сумма показателей каждой альтернативы.

Альтернатива предполагает наличие не менее двух вариантов, следовательно, в расширенном виде формула может быть записана следующим образом:

.

.

Таким образом, при условии включения в расчёты одного сценария (комплекта показателей), полученных в условиях моделирования одной ситуации, т.е. одного комплекса параметров, будет получено не менее 64 вариантов решения, что должно быть представлено как совокупность точек ФУ в рамках ОФУ.

Если количество моделируемых ситуаций увеличивается, т.е. рассматривается две и более ситуации, то вариативность множится уже кратно 32. Следовательно, ОФУ уплотняется точками ФУ, что, с одной стороны, может толковаться как подтверждение общих параметров области, но, с другой стороны, усложняет процесс практической верификации математического метода анализа рисков моделирования расчётов ОФУ.

Результаты исследования и их обсуждение

В результате исследования применения математических методов анализа рисков моделирования инновационных производственно-экономических проектов на примере расчёта ОФУ, представленной совокупностью ТФУ (ТФУ – точка финансовой устойчивости (предприятия)), было определено, что данные риски присутствуют в большом количестве изначально в силу получения не менее 64 вариантов решений при наличии двух альтернатив и ещё большего количества вариантов решения кратных 32 при наличии трёх и более альтернатив, т.е. 96, 128 и далее.

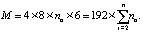

Количество альтернатив зависит от потенциального вариатива различных показателей, которые принимаются как допустимые для данного предприятия с экономической точки зрения. Эти показатели являются индивидуальными для каждой организации, но регулируются коэффициентами ключевых показателей. Следовательно, с одной стороны, предприятие при моделировании может использовать исключительно те параметры, которые будут удовлетворять каждый коэффициент, т.е., например, для российских организаций коэффициент финансовой автономии в условиях отечественного рынка должен быть не менее 0,5 (50 %). Однако, с другой стороны, верхний порог коэффициента может быть равен не более 1 (100 %). В этом примере наличествует не менее шести вариантов при условии округления коэффициента до десятых долей.

Следовательно, при рассмотрении вариатива показателей доли собственного капитала и резерва стоимости активов, выдающих как частное коэффициент финансовой автономии, генерируется не менее шести вариантов, которые, в свою очередь, определяют соответствующее количество альтернатив. В рамках принятия решений по определению ТФУ для ОФУ в условиях неопределённости применяется четыре критерия, что увеличивает количество альтернатив:

В результате применения множества вариантов только одного из коэффициентов финансовой устойчивости (стабильности) при его ограничении исключительно десятыми долями возникает вариативность, кратная 192 при рассмотрении каждой последующей альтернативы.

Таким образом, особенностью применения математических методов является нахождение большого количества вариантов решения, что повышает и риск моделирования расчёта области финансовой устойчивости предприятия.

Заключение

Исследование определения особенности результатов применения математических методов анализа рисков моделирования расчёта области финансовой устойчивости предприятия получило актуальность по причине внедрения на производстве данного типа определения ФУ. Инновационность производственно-экономического проекта заключается в том, что производится поиск и расчёт не ТФУ, а ОФУ, которая должна увеличивать эластичность стратегии экономического планирования предприятия, в чём заключается современный подход к развитию бизнеса.

Для определения особенности результатов применения математических методов анализа рисков моделирования инновационных производственно-экономических проектов на примере расчёта области финансовой устойчивости предприятия был проведён обзор основных математических методов и моделей определения вероятности последствий, обоснована актуальность применения модели принятия решения в условиях неопределённости, проведён анализ ключевых экономических показателей определения ФУ предприятия и включения расчётов множества ключевых показателей определения ФУ предприятия во множество критериев выбора альтернативы, а также количественно обоснована особенность применения математических методов анализа рисков моделирования расчёта ОФУ предприятия.

Особенностью результатов применения математических методов анализа рисков моделирования расчёта ОФУ предприятия в ходе исследования было определено возникновение большого количества вариантов решений кратных 32, что повышает и риск данного моделирования.