Согласно Прогнозу социально-экономического развития Российской Федерации на период до 2024 года приоритеты управления сосредоточены на обеспечении развития человеческого капитала и повышения качества жизни, что должно опираться на повышение темпов экономического роста и, следовательно, на рост потенциала экономики [1]. Одним из факторов роста экономики являются инвестиции в основной капитал, в частности, для малого и среднего предпринимательства. Предполагается расширение участия банковского сектора в формировании инвестиций, поскольку в качестве источников инвестиций в основной капитал по-прежнему преимущество имеют собственные средства предприятий [2–4].

Одним из путей достижения перечисленных целей является разработка программно-моделирующих комплексов, предназначенных для поддержки принятия решений при управлении инвестиционным процессом на макроэкономическом уровне и основанных на применении динамических моделей и технологий имитационного моделирования. Применение систем имитационного моделирования целесообразно для оценки социально-экономического положения и разработки сценарных условий инвестиционного развития экономики. Поэтому целесообразной является разработка моделирующих комплексов и систем поддержки процедур анализа финансового состояния предприятий малого и среднего предпринимательства (МСП), предназначенных для прогнозирования различных вариантов развития сектора МСП в зависимости от кредитно-денежной политики государства.

Цель проводимых исследований состоит в разработке агент-ориентированной модели взаимодействия банковского сектора экономики и предприятий МСП в рамках процессов кредитования для обеспечения информационной поддержки пользователя при выполнении им процедур имитационного агент-ориентированного моделирования и сценарного исследования динамики инвестиционного процесса.

Материалы и методы исследования

Предлагается следующая процедура разработки агент-ориентированной модели (АОМ) взаимодействия предприятий МСП с банковским сектором в процессе кредитования.

На первом этапе выполняется подготовка данных. В качестве исходных данных используются реальные данные, сформированные на основе бухгалтерских балансов предприятий, а также отчетов о финансовых результатах за 2018 г. [5]. Из данных по всем предприятиям России выделены предприятия, относящиеся к сектору МСП в соответствии с постановлением Правительства РФ [6]. Все статьи финансовых отчетностей приведены к единой единице измерения – в миллионах рублей. В качестве исходных данных для банковского сектора используются финансовые показатели деятельности банков [7]. Данные импортируются в базу данных, которая подключена к разрабатываемой модели.

На втором этапе согласно ранее предложенной методике с использованием компонентного анализа выделены кластеры МСП [8]. Каждый кластер предприятий МСП становится агентом в АОМ. Всего в модели выделены пять агентов: три агента – кластера предприятий МСП, объединяющие соответственно три группы предприятий с низким уровнем риска кредитования, предприятия с высоким уровнем риска кредитования и предприятия с удовлетворительным уровнем риска, а также два агента – банки и Центральный банк.

На третьем этапе формируются алгоритмы поведения кластеров предприятий МСП и банковского сектора, а также их взаимодействия.

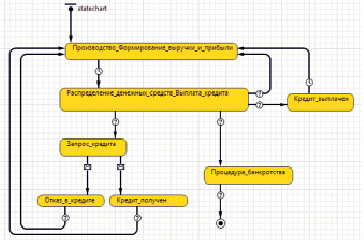

Поведение агента «Кластер предприятий МСП» задается следующей диаграммой состояний (рис. 1).

Рис. 1. Диаграмма состояний агента «Кластер предприятий МСП»

Для моделирования производственной деятельности предприятия рассчитываются базовые и текущие значения темпа формирования выручки, переменных и постоянных издержек, возврата краткосрочных обязательств и прибыли. Базовые показатели рассчитываются на основе исходных данных и перерассчитываются по результатам года. Шаг моделирования равен месяцу.

Для формирования текущих изменений показателей приняты следующие положения. Во-первых, рассчитывается рабочий капитал в виде разности между текущими оборотными активами и текущими краткосрочными обязательствами. Каждый месяц текущие оборотные активы увеличиваются вследствие получения выручки и уменьшаются вследствие издержек, которые подвержены колебаниям, связанным с изменением рыночной конъюнктуры [9].

Во-вторых, если у предприятия существуют исходные краткосрочные обязательства, то каждый месяц рабочий капитал уменьшается на величину базовых краткосрочных издержек.

В-третьих, если у предприятия недостаточно рабочего капитала для производственной деятельности в следующем периоде, то предприятие обращается в банк за кредитом, что соответствует переходу в состояние «Запрос кредита». Кроме того, предприятие может перейти в это состояние при возникновении потребности в инвестиционном кредитовании, что определяется стратегическими планами предприятия. Согласно стратегии определяется величина прогнозной выручки, а также составляется прогнозный баланс предприятия [10], который является основой расчета плановых показателей на следующий год.

В-четвертых, из состояния «Запрос кредита» предприятие может перейти в состояния «Кредит получен» или «Отказ в кредите». В случае получения кредита изменяются текущие оборотные активы и текущие краткосрочные обязательства. Выплата кредита с учетом процентов происходит по аннуитетному способу погашения кредита.

В-пятых, переход в состояние «Процедура банкротства» выполняется в случае, когда у предприятия недостаточно денежных средств для погашения текущих обязательств в текущем месяце, причем такая ситуация возникает последовательно в течение трех месяцев [11]. Реструктуризация кредита не рассматривается.

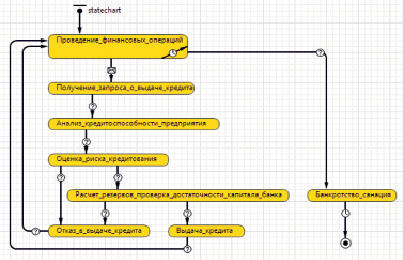

Поведение агента «Банки» задается диаграммой состояний, представленной на рис. 2. Сформулированы следующие положения для моделирования.

Рис. 2. Диаграмма состояний агента «Банки»

Во-первых, банк как осуществляет функции кредитования предприятий, так и проводит другие операции: привлечение денежных средств на вклады, ведение счетов, осуществление расчетов по поручению и др.

Во-вторых, текущие показатели деятельности банка подвержены влиянию факторов, характеризующих неопределенность ситуации денежного рынка и влияние монетарной политики государств.

В-третьих, если по результатам года чистая прибыль банка увеличивается по отношению к предыдущему году, то происходит увеличение резервного капитала, при условии, что сумма прибыли больше 5 % от суммы уставного капитала [12].

В-четвертых, анализ кредитоспособности предприятия основан на определении принадлежности предприятия к одному из трех кластеров с низким, удовлетворительным и высоким уровнем риска кредитования, при этом применяются выявленные ранее правила кластеризации [8]. В зависимости от уровня риска кредитования различаются решения банка о выдаче кредита, а также о формировании суммы резерва, которую должен учитывать банк в случае ненадлежащего исполнения заемщиком обязательств. Если предприятие отнесено к кластеру с низким уровнем риска банк одобряет выдачу кредита и не рассчитывает резервы. Для предприятий с высоким уровнем риска банк должен формировать резервы свыше 50 % от суммы ссуды [9]. Принято допущение, что банк не кредитует данные предприятия. Если предприятие отнесено к кластеру с удовлетворительным риском, то проводится дополнительный анализ. Для этого применяется методика Донцовой – Никифоровой, согласно ей в кластере предприятий МСП с удовлетворительным риском выделены пять групп предприятий, различающихся по интегральной оценке финансового состояния и соответствующих пяти уровням риска [13]. Банк кредитует все выделенные подгруппы предприятий МСП, но закладывает при этом различный объем резервов на возможные потери соответственно уровню риска.

В-пятых, оценивается достаточность капитала банка, по результатам оценки банк могут признать банкротом в случае невыполнения нормативов достаточности капитала [14].

На четвертом этапе процедуры разработки АОМ формируется агент «Центральный банк», представлен одним экземпляром, функции которого реализуются в автоматизированном режиме и состоят в корректировке ключевой ставки.

На заключительном, пятом этапе разрабатывается программная реализация АОМ взаимодействия кластеров предприятий МСП и банковского сектора в среде AnyLogic с использованием результатов ранее проведенных исследований [15–18].

Результаты исследования и их обсуждение

Проведены экспериментальные исследования различных сценариев реализации кредитно-денежной политики, определяющей эффективность взаимодействия кластеров предприятий МСП и банковского сектора. Начальные значения параметров АОМ заданы на основе данных бухгалтерских балансов предприятий [5], отчетов о финансовых результатах, а также на основе финансовых показателей деятельности банков [7] путем импортирования в базу данных АОМ. В качестве анализируемых координат рассматриваются: валовая добавленная стоимость (ВДС), создаваемая сектором МСП, количество обанкротившихся предприятий, просроченная задолженность в кредитном портфеле для банковского сектора. Агент «Кластер предприятий МСП» имеет 1000 экземпляров – предприятий. Единицей времени моделирования является месяц, рассматривается период моделирования в три года.

В первом эксперименте принято, что агент «Центральный банк» устанавливает ключевую ставку равной 7,75 %, что соответствует началу 2019 г. Согласно проведенным исследованиям различных предложений для предприятий МСП выявлено, что банковская ставка кредитования отличается от ключевой ставки на 3–5 %. Поэтому в модели поведения агента «Банки» итоговые ставки кредитования предприятий варьируются в интервале от 10,75 % до 12,75 %, что обусловлено влиянием неопределенных факторов, таких, например, как качество залога, виды программ кредитования, приоритетность отрасли.

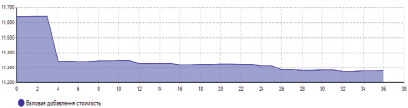

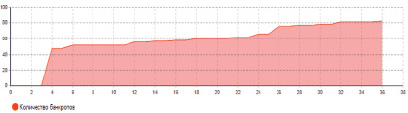

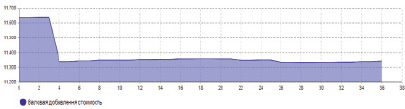

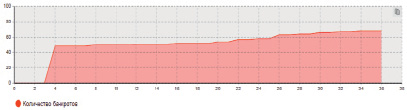

Показано, что большая часть предприятий обанкротилась на третьем месяце (t = 3), это и привело к резкому снижению ВДС на 2,6 % (рис. 3 и 4). Далее поддерживается тенденция падения ВДС с локальными периодами очень незначительного роста. Количество банкротств существенно возросло до 45 в момент t = 3. По результатам трех лет обанкротились 82 предприятия, что привело к снижению ВДС на 3,2 %. В целом численность предприятий МСП сокращается, объем сектора МСП падает.

Рис. 3. График ВДС (эксперимент 1)

Рис. 4. График изменения количества банкротств (эксперимент 1)

Рис. 5. График изменения ВДС (эксперимент 2)

Рис. 6. График изменения количества банкротств (эксперимент 2)

Второй эксперимент проведен в ситуации принятия решения агентом «Центральный банк» по снижению ключевой ставки до 4,5 % в момент t = 4, при этом ставки кредитования предприятий варьируются в интервале от 7,5 % до 9,5 % (рис. 5). Такое решение позволило достичь эффекта компенсации падения ВДС, которая после резкого снижения и принятия решений по снижению ключевой ставки в момент t = 4 постепенно растет и, несмотря на небольшое снижение в момент t = 25, продолжает рост и стабилизируется. Достигнут эффект замедления роста числа банкротств на 17 %, на конец моделирования обанкротилось 68 предприятий (рис. 6). В целом численность сектора МСП стабилизировалась, ВДС сектора характеризуется постоянным темпом формирования с периодическим незначительным ростом. Для обеспечения уверенного роста сектора МСП предложенное решение в виде снижения ключевой ставки может быть скорректировано в сторону дальнейшего снижения и должно быть дополнено комплексом мер по поддержке предприятий МСП, например, в виде предоставления субсидий и снижения ставок налогообложения.

Заключение

Таким образом, разработанная АОМ позволяет проводить сценарные исследования поведения кластеров предприятий МСП при различных вариантах реализации денежно-кредитной политики и оценивать эффективность принимаемых решений. Показано, что снижение ключевой ставки позволяет компенсировать сложившиеся негативные тенденции и стабилизировать процесс функционирования сектора МСП. Для обеспечения уверенного роста сектора МСП решение в виде снижения ключевой ставки целесообразно скорректировать в направлении ее дальнейшего снижения и дополнить комплексом мер по поддержке предприятий МСП, например, в форме предоставления субсидий и снижения ставок налогообложения. Результаты экспериментальных исследований составляют базу данных для анализа и извлечения знаний с целью формирования базы знаний интеллектуальных систем поддержки принятия в области макроэкономической политики.

Работа выполнена при поддержке гранта РФФИ № 20-08-00796 «Интеллектуальное управление промышленным комплексом как динамическим многоагентным объектом на основе методов когнитивного моделирования и машинного обучения».