Финансово-хозяйственное положение предприятия определяется в процессе проведения финансового анализа, который является частью экономического анализа и направлен на изучение показателей, параметров, коэффициентов и мультипликаторов, дающих объективную оценку финансового состояния организации.

Расхождения между российской системой бухгалтерского учета в России и МСФО в западных странах приводят к различиям между финансовой отчетностью, а соответственно и методами проведения финансового анализа, так как существует разница в конечных целях использования финансовой информации. Этот аспект и обуславливает актуальность темы.

Целью статьи является изучение методов финансового анализа для целей оценки финансово-хозяйственной деятельности предприятия.

При проведении финансового анализа важно финансовое положение предприятия как в долгосрочной перспективе, так и в краткосрочной перспективе. Исходной базой для расчетов служат данные бухгалтерского учета и отчетности, изучение которых помогает воспроизвести все ключевые аспекты производственной и коммерческой деятельности и совершенных операций в обобщенной форме.

Методические основы анализа хозяйственной деятельности предприятий разработали Н.Р. Вейцман, В.И. Стоцкий, С.К. Татур, Бочаров В.В. Экономический анализ научно обоснован в трудах отечественных ученых: М.С. Абрютиной, А.В. Грачева, М.Н. Крейниной, М.В. Мельник, М.Г. Миронова, Е.В. Негашева, Г.В. Савицкой, Р.С. Сайфулина, А.Д. Шеремета.

Для отображения объективного финансового состояния предприятия используются несколько методов: чтение бухгалтерской отчетности; горизонтальный анализ; вертикальный анализ; трендовый анализ; сравнительный (пространственный) анализ; факторный анализ; метод финансовых коэффициентов [1].

Чтение бухгалтерской отчетности – общее ознакомление с финансовым положением по данным баланса, приложений к нему и отчета о прибылях и убытках. По данным отчетности выясняется имущественное и финансовое положение предприятия с позиции долгосрочной перспективы; финансовые результаты, регулярно генерируемые данным предприятием; изменения в капитале собственников; ликвидность предприятия [2].

Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности в разные периоды деятельности. Наиболее распространенными приемами горизонтального анализа являются: 1) простое сравнение статей отчетности и изучение причин их изменений; 2) анализ изменения статей отчетности по сравнению с колебаниями других статей.

Вертикальный (структурный) анализ осуществляют для определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Его можно проводить по исходной или агрегированной отчетности. Вертикальный анализ баланса позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам.

Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц чаще всего применяются одновременно.

Трендовый анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируются возможные значения показателей в будущем, т. е. осуществляется прогнозный анализ [3].

Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения отдельных показателей предприятия и межхозяйственных показателей аналогичных компаний-конкурентов.

Факторный анализ – это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части, а при обратном – отдельные элементы соединяют в общий результативный показатель. Для достижения более высокой точности результатов необходимо постоянно корректировать набор показателей и значения коэффициентов весового влияния каждого показателя с учетом вида экономической деятельности и других перечисленных условий.

Метод финансовых коэффициентов – расчет отношений данных бухгалтерской отчетности и определение взаимосвязей показателей. При проведении аналитической работы следует учитывать следующие факторы: 1) эффективность применяемых методов планирования; 2) достоверность бухгалтерской отчетности; 3) использование различных методов учета (учетной политики); 4) уровень диверсификации деятельности других предприятий; 5) статичность применяемых коэффициентов.

В практике западных корпораций (США, Канада, Великобритания) наибольшее распространение получили следующие три коэффициента: ROA, ROE, ROIC.

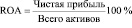

Прибыль, приходящаяся на общую сумму активов:

.

.

Данный показатель выражает, сколько компания заработала на суммарных активах, сформированных за счет собственных и привлеченных источников.

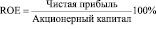

Прибыль на собственный капитал:

.

.

Этот коэффициент показывает, сколько было заработано на средствах, вложенных владельцами акций (прямо или при помощи нераспределенной прибыли).

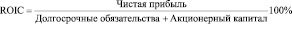

Прибыль на инвестированный капитал:

.

.

Инвестированный капитал равен также оборотному (работающему) капиталу плюс основной капитал. Данный факт указывает на то, что акционеры и кредиторы должны финансировать имущество и оборудование компании, иные долгосрочные активы и ту часть текущих активов, которая не возмещена за счет краткосрочных обязательств.

Главное условие, которое должно быть при этом достигнуто, это то, что при анализе должен быть учтен тот и только тот капитал, который использован для получения прибыли, включенной в расчет.

Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение, поэтому переоценить его значение для эффективного функционирования предприятия сложно.