По мнению автора, освещение вопросов оздоровительных аспектов антикризисного регулирования следует начинать с общей оценки финансово-хозяйственного положения отечественных хозяйствующих субъектов.

Мировой финансово-экономический кризис 2008-2009 гг. не обошел стороной Россию, и многие предприятия в данный период столкнулись с рядом разнообразных и значительных трудностей. Сегодня – три года спустя – с сожалением можно отметить, что многие хозяйствующие субъекты все еще не оправились от кризиса, т.е. для экономики России текущего периода характерна массовая несостоятельность предприятий (по данным Росстата, около 30 % хозяйствующих субъектов являются убыточными).

Если же посмотреть на все количество предприятий, можно заметить, что существует несколько вариантов развития событий, это признание предприятия банкротом и проведение оздоровительных антикризисных мер. Именно на них автор решил сосредоточиться в материалах статьи.

Меры, применяемые к предприятиям, находящимся в кризисе – это оздоровительные действия в отношении несостоятельных предприятий, которые законодательно разрешены государством. Данные меры, применяемые по отношению к хозяйствующему субъекту, называются санацией. Санация (от лат. sanatio – лечение, оздоровление) – система государственных и банковских мер по предотвращению банкротства предприятий, фирм, улучшению их финансового состояния посредством кредитования, реорганизации, изменения вида выпускаемой продукции или иным образом [5].

Добавим, что специалисты в области антикризисного управления и банкротства предлагают несколько отличные определения. В частности, Кизим М.О. и Забродский В.А. в своем исследовании [4] приводят следующую дефиницию: Санация – это оздоровление несостоятельного должника, предоставления ему со стороны владельца имущества, кредиторов и других юридических и физических лиц (в том числе зарубежных) финансовой помощи, направленной на поддержку деятельности должника и предупреждения его банкротства. По мнению ученых Здравомыслова Н., Бекенферде Б., Гелинга М., санация – это система финансово-экономических, производственно-технических, организационно-правовых и социальных мероприятий, направленных на достижение или возобновление платежеспособности, ликвидности, прибыльности и конкурентоспособности предприятия-должника в долгосрочном периоде. В аспектах строго антикризисного управления, санация – это совокупность всех возможных мероприятий, которые способны привести предприятие к финансовому оздоровлению [1].

В соответствии со статьей 2 Федерального закона «О несостоятельности (банкротстве)» (№127-ФЗ 2002 г. с изм.) финансовое оздоровление – процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности.

Таким образом, следует отметить, что полноценного единства в терминологических положениях еще нет. Это связано с объективной «молодостью» антикризисного управления как области знаний.

Санация состояния предприятия может осуществляться в следующих основных формах: внесудебной, досудебной и арбитражной (судебной). Внесудебная санация – это санация предприятия, проводимая без участия арбитражного суда и соответственно без официального объявления банкротства. Досудебная санация – это санация предприятия, предполагающая предварительное, до открытия производства по делу о банкротстве, оздоровление. Арбитражная (судебная) санация – это санация, осуществляемая по решению арбитражного суда в соответствии с действующим законодательством.

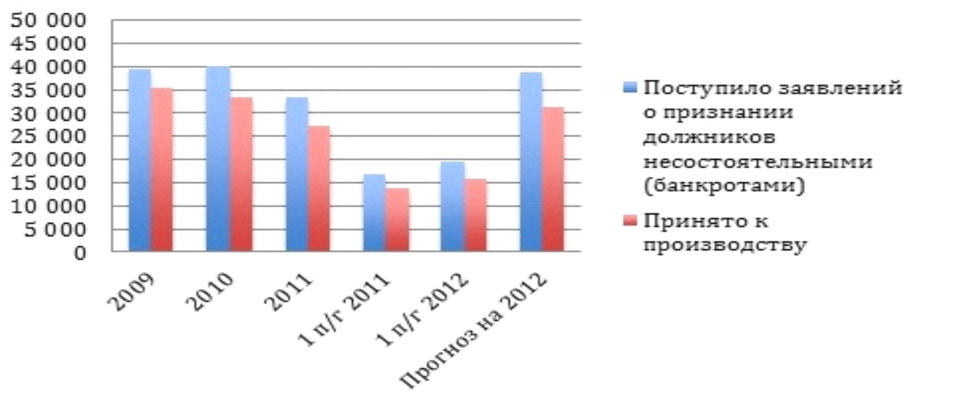

Если посмотреть на статистику рассмотрения арбитражными судами дел о несостоятельности (банкротстве) в 2009-2011 гг. и в первом п/г 2011-2012 гг., то можно увидеть следующие данные [2]: поступило заявлений о признании должников несостоятельными (банкротами). В 2009 г. – 39 570, в 2010 г. – 40 243, в 2011 г. – 33385, I п/г 2012 г. – 19 472. На этом основании можно сделать следующий вывод: в 2010 г. поступило на 1, 7 % больше заявлений, по сравнению с 2009 г.. В 2011 г. можно наблюдать обратную тенденцию, количество заявлений уменьшилось на 17 % по отношению к 2010 г. Это говорит о том, что экономика страны немного оправилась от кризиса 2009 г. Но уже в I п/г 2012 г. можно наблюдать увеличение количества заявлений на 15,5 % по отношению к I п/г 2011 г. (I п/г 2011 г. – 16 853; I п/г 2012 г. – 19 472). Из всех этих заявлений было принято к производству: в 2009 г. – 35 545, в 2010 г. – 33 270, в 2011 г. – 27422, в I п/г 2012 г. – 15 853. В период с 2009 по 2011 гг. можно заметить уменьшение количества дел, принятых к производству (в 2010 г. меньше на 6,4 % чем в 2009 г., в 2011 г. меньше на 17,6 %, чем в 2010 г.). Но если сравнить количество дел, принятых к производству в первом п/г 2011 г. и первом п/г 2012 г., можно наблюдать увеличение на 13, 7 % (I п/г 2011 г. – 13 938; I п/г 2012 г. – 15 853). Таким образом, можно говорить, что в настоящее время, в 2012 г., наблюдается увеличение количества дел о несостоятельности (банкротстве), а также увеличение дел, принятых к производству, по сравнению с предыдущими годами (2010 г., 2011 г.). Данные показатели в 2012 г. находятся примерно на таком же уровне, на каком они находились в кризисном 2009 г. (подробнее см. рис. 1).

На основании данных предыдущих лет автором предложена рабочая прогнозная гипотеза. Предположительно, количество поступивших заявлений о признании должников несостоятельными (банкротами) в 2012 г. составит 38600, что на 5215 дел больше, чем в 2011 г.. Прогнозируемое количество дел, принятых к производству в 2012 г. составит 31 400, что также больше количества принятых к производству дел в 2011 г. на 3 978. Подобная тенденция роста количества заявлений о признании должников банкротам свидетельствует о том, что новая волна кризиса неминуема, и она уже рядом. По мнению автора статьи, иначе не объяснишь тот факт, что количество заявлений находится на уровне кризисного 2009 г.

Рис. 1. Статистика дел о признании должников банкротами в период с 2009 по 2012 гг.Источник: Высший арбитражный суд Российской Федерации: [офиц.сайт]. – URL: http://www.arbitr.ru/_upimg/B5FB58F6E9D4222C50B8522890303D4D_3.pdf

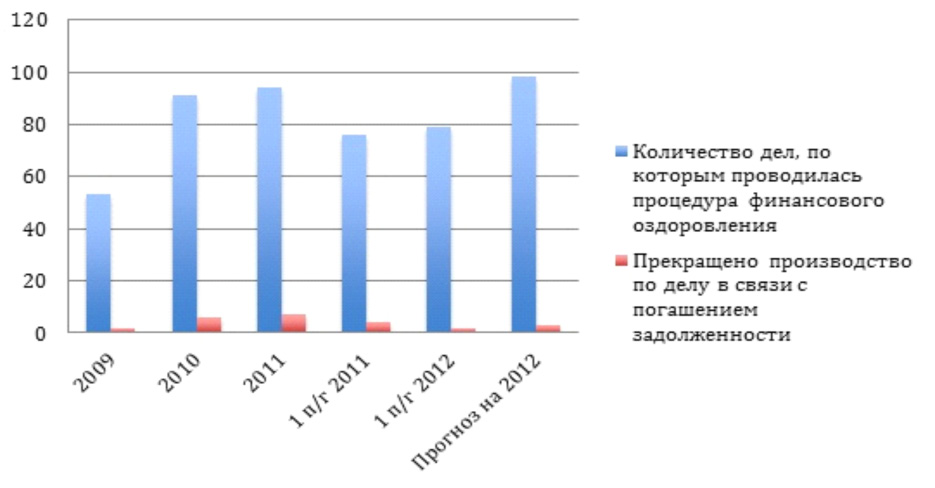

Если рассмотреть данные о количестве дел, по которым проводилась процедура финансового оздоровления, можно сказать следующее: в 2009 г. было принято 53 дела, в 2010 г. – 91, в 2011 г. – 94, в 1 п/г 2012 г. – 79. Таким образом, с 2009 по 2012 гг. можно наблюдать тенденцию к увеличению количества дел, по которым проводилась процедура финансового оздоровления. В 2010 г. наблюдается увеличение на 71,7 % по сравнению с 2009 г., в 2011 г. также увеличивается на 3,3 % по сравнению с 2010 г., и в I п/г 2012 г. увеличивается количество дел по отношению к I п/г 2011 г. на 3,9 % (I п/г 2011 г. – 76; I п/г 2012 г. – 79). Таким образом, можно сделать вывод, что следует ожидать большого увеличения дел, по которым проводится процедура финансового оздоровления после кризиса 2009 г.

Если обратить внимание на количество дел, по которым прекращено производство в связи с погашением задолженности, мы столкнемся с достаточно пессимистическими показателями. А именно, в 2009 г. было прекращено всего 2 дела в связи с погашением задолженности, что составляет всего 3,8 % от общего количества дел в 2009 г.; в 2010 г. было прекращено 6 дел, что составляет 6,6 % от общего количества дел в 2010 г.; в 2011 г. было прекращено 7 дел, что составляет 7,4 % от общего количества дел в 2011 г.; в I п/г 2012 г. было прекращено всего 2 дела, что составляет 2,5 % от общего количества дел (cм. рис. 2.).

Рис. 2. Статистика дел, по которым проводилась процедура финансового оздоровления в 2009-2012 гг. Источник: Высший арбитражный суд Российской Федерации: [офиц.сайт]. – URL: http://www.arbitr.ru/_upimg/B5FB58F6E9D4222C50B8522890303D4D_3.pdf

Смотря на такие показатели, можно говорить об огромной проблеме эффективности оздоровительного антикризисного регулирования в Российской Федерации. То количество хозяйствующих субъектов, которые были оздоровлены, ничтожно мало по сравнению с общим количеством дел. К сожалению, реальных примеров финансового оздоровления найти не удалось, остается в дальнейшем надеяться на увеличение количества прекращенных дел в связи с восстановлением платежеспособности предприятий.

По данному показателю на основании данных предыдущих лет мною также был составлен прогноз на 2012 г.: количество дел, по которым будет проводиться процедура финансового оздоровления достигнет 98; количество прекращенных дел в связи с погашением задолженности будет равняться всего 3; рост количества дел, по которым проводится процедура финансового оздоровления в 2012 г. также говорит нам о том, что следующая волна кризиса все ближе, и она неминуема. То количество дел, которое было прекращено в связи с погашением задолженности, свидетельствует о том, что оздоровительное антикризисные меры, применяемые по отношению к предприятиям в нашей стране неэффективны.

Хотелось бы также затронуть проблемы антикризисного регулирования в сфере деятельности кредитных организаций.

В 2008 г. был принят федеральный закон №175-ФЗ (ред. от 19.07.2009) «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года». Согласно первой редакции ФЗ действовал только на период кризиса – до 31 декабря 2011 г.; однако затем срок его действия был продлен до конца 2014 г.. Согласно данного НПА, Агентство по страхованию вкладов (АСВ) получило право осуществлять меры по предупреждению банкротства банков, если выявляет ситуации, угрожающие стабильности банковской системы или законным интересам вкладчиков и кредиторов. Как отмечают в Министерстве финансов, за время действия закона было санировано 19 банков. В 16 случаях АСВ так или иначе помогало банкам напрямую (т.е. денежными средствами), а в трех случаях использовался механизм передачи активов проблемных кредитных организаций более устойчивым коллегам. Сейчас агентство принимает участие в финансовом оздоровлении шести кредитных организаций, а именно: «Банк Москвы», «Башинвестбанк», «КИТ Финанс», «Открытие», «Российский капитал» и »Союз». По сост. на 1 октября 2012 г. общий размер финансирования мероприятий по финансовому оздоровлению банков с учетом погашения основного долга (в том числе по активам, приобретенным АСВ или полученным в счет погашения предоставленных займов) составляет 487 млрд. руб., из которых за счет средств Центрального банка профинансировано 340 млрд. руб., за счет имущественного взноса Российской Федерации в агентство – 147 млрд. руб.

Как сказано в пояснительной записке к законопроекту, «закрепленные в законе механизмы эффективно зарекомендовали себя на практике и поэтому должны рассматривать не как временная мера по ликвидации последствий кризиса 2008 г., а как инструмент постоянной готовности». На следующий год, согласно проекта федерального бюджета, на докапитализацию потенциальных проблемных банков за счет облигаций федерального займа предусмотрено 150 млрд. руб. 17 октября 2012 г. Минфином было предложено сделать данный закон постоянным (бессрочным), содержащиеся в нем антикризисные меры – это инструмент «постоянной готовности», который нужно иметь на случай неожиданного ухудшения финансового состояния, как отдельных банков, так и всей банковской системы [3].

Также существует федеральный закон «О финансовом оздоровлении сельскохозяйственных товаропроизводителей», который был принят Государственной Думой 20 июня 2002 г. и одобрен Советом Федерации 26 июня 2002 г.

Если данный закон в банковской сфере так хорошо зарекомендовал себя, возникает вопрос, почему бы не продумать законопроект, предполагающий подобные законы и в других сферах, а не только банковской и сельскохозяйственной? Например, законопроект, который будет вставать на защиту предприятий, выполняющих социально и экономически важные функции в народном хозяйстве (например, предприятия транспорта, коммунальные службы). Функционирование которых нельзя не только прекратить, но и приостановить. От функционирования и успешной деятельность подобных предприятий зависит уровень жизни населения.