В эпоху экономики знаний, ключевым фактором определения стоимости компании является интеллектуальный капитал, все больше фирм производит значительное инвестирование в сферу R&D (данные расходы составляют, в среднем, 5,8 % от общей суммы годовых издержек фирм) (Anne Marie Knott 2011). В современном мире R&D являются, по сути, ядром компаний, многие важные управленческие решения базируются именно на научно-исследовательских и опытно-конструкторских работах. Под R&D (research and development) понимается совокупная деятельность компании, направленная либо на разработку новых продуктов и практических решений компании, либо на теоретические, научные исследования в основной сфере интересов предприятия. НИОКР важны как для фирм, так и для экономики в целом. Предполагается, что именно благодаря R&D можно наблюдать рост реального ВВП на 7 % (Anne Marie Knott 2011). Несомненна важность вложений в R&D для компаний, работающих в IT сфере. По сути, интеллектуальный капитал для таких фирм, имеющих огромный запас нематериальных активов, является одним из основных факторов определения рыночной стоимости компании. Однако инвестиции в НИОКР не всегда оправдывают ожидания. И вызвано это чаще всего отсутствием целесообразных критериев оценки эффективности данной статьи расходов.

Два основных используемых в эмпирических исследованиях метода измерения эффективности инвестирования в R&D – это объем инвестиций и измерение количества патентов. И, хотя расчет вложения в R&D, напрямую не дает судить об эффективности, с помощью данного метода возможно проследить, соответствует ли выбранная модель инвестирования основным целям и задачам, поставленным фирмой. С другой стороны, эта характеристика может привести к несоответствиям – данные тесты, например, свидетельствуют о том, что вложение в R&D приводит к моментальному росту рыночной стоимости компании, что не соответствуют действительности. В свою очередь, количество патентов, принадлежащих компании, может говорить об эффективности инвестиции в НИОКР, но данный метод не является ни универсальным, ни надежным, так как отнюдь не все компании имеют патенты, кроме того, часто бывает практически невозможно оценить экономическую ценность патента, например, по данным 2011 года, 10 % патентов США составляют 81-85 % приведенной стоимости всех патентов в Соединенных Штатах (Scherer and Harhoff 2000).

И перед компаниями встает актуальный вопрос – как узнать, какую отдачу они получают от инвестиций в R&D, куда лучше инвестировать и как сделать эти вложения наиболее эффективными?

Новый показатель продуктивности R&D позволяет найти ответы на эти вопросы. RQ (от research quotient) – коэффициент эффективности исследований, который позволяет проследить влияние изменений вложений в R&D на уровень прибыли компании. Если верить прогнозам, то оптимизация инвестирования НИОКР двадцатью лучшими биржевыми компаниями США привела бы к увеличению рыночной капитализации на 1 триллион долларов. В долгосрочном периоде преимущества данного метода становятся еще значимее, так как позволяют более явно показать связь между изменениями в стратегии, практиках и процессах инвестирования и доходностью компании (Anne Marie Knott 2012).

Расчет данного показателя, по сути, не является революционно-новым для экономики. Новая модель строится на функции Кобба-Дугласа, которая определяет взаимосвязь между расходами фирмы и доходами. Данная функция зависит от двух показателей – капитала и труда, однако, очевидно, что это не единственные показатели, влияющие на доход, следовательно, модель можно расширить, добавив в нее такой важный объект инвестирования, как R&D. Использование стандартных методов регрессионного анализа позволит отследить, насколько сильно каждый из параметров изменяет конечный доход, а точнее, позволит увидеть, как увеличение R&D на один процент повлияет на выручку. Зная эту степень влияния, каждая фирма сможет вычислить тот объем инвестиций, который будет наиболее эффективным.

Чем же можно обосновать эффективность этого метода? Во-первых, RQ универсален. Так как эта модель основывается на стандартной финансовой отчетности, то может быть рассчитана для любой фирмы. Более того, модель считается надежной, так как получает в итоге предсказуемые и объяснимые результаты, например, что фирмы с более высоким RQ больше инвестируют в R&D, чем с низким, или, что выбор объема R&D выше оптимального ведет к снижению доходов к компании. На основе данной модели и имеющихся исследований мы выдвигаем гипотезы о том, что компании ИТ-сектора США инвестируют в R&D неоптимальный объем денежных средств (чаще всего меньший, чем оптимальный). Оптимизация уровня инвестиций приведет как к увеличению прибыли компаний, так и к увеличению рыночной капитализации.

Для эмпирического доказательства описанных выше гипотез проведем построение эконометрической модели, результаты которой будут свидетельствовать о правильности или ошибочности имеющихся предположений. В качестве исходных данных будет использована финансовая информация по 54 компаниям ИТ-сектора США за 5 лет (с 2005 по 2009). В модели будут использованы следующие переменные: ln_sales (логарифм выручки), ln_rd (логарифм инвестиций в R&D), ln_inv (логарифм капитальных затрат), ln_salary (логарифм затрат на труд).

В данном случае будет использована робастная модель для панельных данных с фиксированными эффектами. Данная спецификация модели позволяет решить проблемы гетероскедастичности и автокорреляции. Наличие любых из этих двух факторов может привести к смещенности и несостоятельности оценок, что означает неэффективность модели. Кроме того, в данной модели используются фиксированные эффекты, а не случайных. Подход фиксированных эффектов является условным по значению эффектов αi. То есть, по существу рассматривается распределение результирующей переменной при заданных эффектах αi, где эти эффекты можно оценить. Интуитивно такая интерпретация имеет смысл, если индивидуумы в выборке «одного типа», и не могут рассматриваться как случайные из некоторой лежащей в основе генеральной совокупности. Другими словами, нам необходимо оценить прогноз для каждого члена выборки. Напротив, подход случайных эффектов не является условным по индивидуальным эффектам αi, а исключает их объединением в одно целое. В этом случае, мы обычно не заинтересованы в конкретном значении эффекта для некоторого индивидуума, мы просто сфокусированы на всей выборке в целом.

Перед началом построения моделей, необходимо удостовериться, что используемые нами переменные не находятся в функциональной зависимости друг от друга. Другими словами, необходимо проверить данные на отсутствие мультиколлинеарности. Кроме того, проведем предварительную оценку взаимосвязи результирующей переменной с объясняющими в виде корреляционного анализа. Для осуществления этих задач построим корреляционную матрицу. Коэффициенты корреляционной матрицы указывают нам на отсутствие взаимозависимости между объясняющими переменными (все они менее 0,6).

Таким образом, уравнение рассматриваемой нами модели, построенной при помощи программного пакета Stata будет иметь вид:

ln_sales=0.864+ 0,579⋅ln_inv++0.106⋅ln_rd+0.047⋅ln_salary

Каждая из переменных, включенных в модель, является значимой, как и сама модель, о чем сигнализирует уровень вероятности, меньший 5 %. Кроме того, коэффициент R2, отражающий процент наблюдений, объясненных данной моделью, составляет 70 %. 30 % наблюдений, не объясненных данной моделью, связаны с комплексностью показателя выручки – на него оказывают влияние большое количество параметров, не указанных в модели.

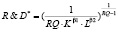

На основе полученной нами регрессии, мы делаем вывод, что эластичность инвестиций в R&D составляет 10,6 % – другими словами, при увеличении затрат на 1 % происходит увеличение выручки на 10,6 %. Кроме того, данный коэффициент позволяет нам вычислить оптимальный уровень инвестиций в R&D по приведенной ниже формуле:

,

,

где K – объем капитальных затрат, L – объем затрат на труд, β1 и β2 – соответствующие им коэффициенты эластичности из приведенной выше регрессии, а RQ – коэффициент эластичности для инвестиций в R&D(Anne Marie Knott 2011).

Результаты вычисления оптимального объема инвестиций в R&D показывают, что около 90 % компаний ИТ-сектора инвестируют меньше оптимального уровня. Таким образом, мы можем сказать, что увеличение объема инвестирования приведет к увеличению уровня продаж:

Таблица 1

Оптимизация объема инвестиций в R&D и изменение выручки

|

Название компании |

Затраты на R&D старые |

Затраты на R&D оптимальные |

Уровень выручки старый |

Уровень выручки новый |

|

SIGMATRON INTL |

8,80 |

296,07 |

122,48 |

202,30 |

|

SYPRIS SOLUTIONS |

2,80 |

479,61 |

265,90 |

327,71 |

|

SEACHANGE INTL |

50,66 |

612,33 |

201,67 |

418,39 |

|

BEL FUSE INC-A |

7,80 |

612,51 |

182,75 |

418,51 |

|

IXYS CORP |

20,11 |

636,67 |

243,22 |

435,02 |

|

DAKTRONICS INC |

21,92 |

688,54 |

393,19 |

470,46 |

|

METHODE ELEC |

18,41 |

690,63 |

377,65 |

471,89 |

|

PULSE ELECTRONIC |

28,20 |

785,79 |

398,80 |

536,91 |

|

CTS CORP |

14,15 |

818,19 |

498,98 |

559,05 |

|

EMS TECHNOLOGIES |

18,95 |

880,51 |

359,97 |

601,64 |

|

ZORAN CORP |

112,19 |

1053,91 |

380,08 |

720,12 |

|

OSI SYSTEMS INC |

38,58 |

992,79 |

595,11 |

678,35 |

|

REALNETWORKS INC |

119,45 |

1103,32 |

562,26 |

753,87 |

Так как разница между наблюдаемым уровнем инвестиций и оптимальным достаточно значительна, то прирост уровня продаж компании рассчитан для 10 % увеличения инвестиций.

Кроме того, увеличение инвестиций в R&D также приводит к росту рыночной капитализации компании. В данном случае капитализация компании рассчитана при помощи коэффициента P/E (Price-Earnings Ratio). Таким образом, прирост рыночной стоимости компаний будет иметь следующий вид:

Таблица 2

Изменение капитализации компаний при оптимизации инвестиций в R&D

|

Название компании |

Р/Е |

Капитализация старая |

Капитализация новая |

|

SIGMATRON INTL |

0,11 |

20,04 |

22,2531376 |

|

SYPRIS SOLUTIONS |

0,21 |

65,91 |

68,81870925 |

|

SEACHANGE INTL |

1,8 |

346,16 |

753,1062626 |

|

BEL FUSE INC-A |

0,74 |

210,7 |

309,7002038 |

|

IXYS CORP |

0,94 |

297,15 |

408,9204318 |

|

DAKTRONICS INC |

0,93 |

432,4 |

437,5297949 |

|

METHODE ELEC |

0,76 |

350,3 |

358,6383101 |

|

PULSE ELECTRONIC |

0,04 |

14,13 |

21,47650219 |

|

CTS CORP |

0,62 |

340,44 |

346,6126661 |

|

EMS TECHNOLOGIES |

5,32 |

3000 |

3200,701839 |

|

ZORAN CORP |

2,78 |

1862,7 |

2001,920396 |

|

OSI SYSTEMS INC |

1,73 |

1140 |

1173,550148 |

|

REALNETWORKS INC |

0,98 |

267,5 |

738,7944585 |

Таким образом, на основе полученных результатов мы подтверждаем выдвинутую нами ранее гипотезу. Оптимизация уровня инвестиций в R&D значительно увеличивает как уровень выручки компаний, так и их рыночную стоимость. Основная проблема в данной ситуации заключается в достаточно значительном разрыве между имеющимся уровнем инвестирования и требуемым, так как компании просто не располагают таким количеством свободных денежных средств для инвестирования. Однако, как видно из таблиц приведенных выше, даже 10 %-е изменение приводит к значительному росту финансовых показателей компании. Следовательно, использование данного метода позволит компаниям не только оценить имеющуюся на данный момент ситуацию, но и проанализировать, насколько успешны будут будущие проекты инвестирования R&D.

Библиографическая ссылка

Петрова В.А., Шадрина Э.И. ВЗАИМОСВЯЗЬ ИНВЕСТИЦИЙ В R&D И ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ КОМПАНИИ // Современные наукоемкие технологии. 2013. № 10-2. С. 201-203;URL: https://top-technologies.ru/ru/article/view?id=33425 (дата обращения: 05.03.2026).